Qui fabrique des pneus Nokian ?

( date de publication : 27 mars 2015)

La semaine dernière, nous avons commencé notre analyse du Nokian Renkaat finlandais. Nokian est un fabricant de pneus avec une présence relativement importante en Russie. En 2014, Nokian a gagné jusqu’à 25% de son chiffre d’affaires de Russie. Nokian est donc sensible à l’évolution économique en Russie ainsi qu’à l’évolution du cours du Rouble. En outre, nous avons constaté que le coût des matières premières s’est développé favorablement ces dernières années, mais que l’espace dans ce domaine n’est plus très important.

A découvrir également : Wheel en moto : les techniques pour réussir cette figure

Plan de l'article

Nokian Tyres, chiffre d’affaires et résultat

Mais malgré la perte de chiffre d’affaires de plus de 150 millions d’euros en Russie, le chiffre d’affaires total de la société a à peine diminué entre 2011 et 2014. Le chiffre d’affaires total en 2011 s’est élevé à 1,46 milliard d’euros, 1,61 milliard d’euros en 2012, 1,52 milliard d’euros en 2013 et 1,39 milliard d’euros en 2014. Cela signifie que le chiffre d’affaires dans le reste de l’Europe, en particulier, mais aussi en Chine, a continué de croître régulièrement au cours de ces années, même en 2012, qui est connue dans le monde entier comme une année de récession. En outre, il faut dire que 2011 a été une année de croissance exceptionnelle, le chiffre d’affaires a augmenté presque entièrement de manière autonome, passant de 1,06 milliard d’euros à 1,45 milliard d’euros. Pendant ce temps, les bénéfices de l’entreprise n’ont cessé d’augmenter au fil des ans, à l’exception de la période 2009-2010 (où aucune entreprise n’a augmenté) et 2013 et 2014.

| 2005 | 2006 | 2007 | 2008 | 2009 | 2010 | 2011 | 2012 | 2013 | 2014 | |

| Chiffre d’affaires (en € milliards) | 0,69 | 0,84 | 1.03 | 1.08 | 0,80 | 1.06 | 1.46 | 1.61 | 1.52 | 1.39 |

| Bénéfice net (en milliards d’euros) | 0,09 | 0,11 | 0,17 | 0,10 | 0,02 | 0,19 | 0,30 | 0,33 | 0,18 | 0,21 |

Tableau 1.

A découvrir également : Comprendre les différences entre les courses de moto : MotoGP, Superbike et enduro

Nous avons vérifié les rapports annuels de Nokian et arrivons à la même conclusion encore et encore : Nokian n’est pas insensible au cycle cyclique. En 2009, le chiffre d’affaires total de l’entreprise a considérablement diminué. Mais pendant toutes ces années, l’entreprise a toujours été rentable et le flux de trésorerie de l’entreprise a toujours été positif. Les activités russes (qui ne sont devenues significatives par rapport aux autres depuis 2011) sont les plus volatiles et provoquent les changements les plus importants dans le chiffre d’affaires et les résultats. Cependant, sur tous les autres marchés, la croissance est constante et régulièrement.

En 2013, une taxe supplémentaire de 100 millions d’euros pour la période 2007-2010 a été versée au gouvernement finlandais, qui a été incorporée dans les résultats mais qui est toujours contestée par l’entreprise.

Conclusion suivante

Chez Nokian, la croissance provient du fait qu’il fournit un produit techniquement de haute qualité dans le segment des pneus d’hiver qui peut concurrencer les principaux acteurs du marché. Il n’y a donc aucune raison de douter de la continuité de la croissance autonome sous-jacente de l’entreprise. Les activités russes seront en mesure de créer une certaine volatilité d’année en année, mais il faut s’attendre à ce que la société puisse croître à travers eux correctement à long terme.

Le bilan

Le total du bilan de l’entreprise s’élève à 1,8 milliard d’euros (fin 2014, contre 2,1 milliards d’euros fin 2013). Les fonds propres s’élèvent à 1,21 milliard d’euros contre 1,39 milliard d’euros en 2013. est tombé, est en soi étrange, après tout, la société a fait un profit l’année dernière. Cette baisse s’explique par le fait que la société a versé plus de dividendes que les bénéfices réalisés en 2013 et par le fait qu’elle mesure les investissements dans les filiales au moyen d’une réserve de conversion sur son bilan. La moitié de la baisse des capitaux propres par rapport à 2013 est une radiation de ces capitaux propres en raison des effets de conversion. Une attention particulière devrait être accordée à la dépréciation de ses activités russes à la suite de la chute du prix du rouble. En termes de bénéfice par action, il s’agit d’une déduction de 0,56€, soit environ un tiers du bénéfice net. Mais les analystes et l’entreprise elle-même supposent qu’il s’agit d’un fardeau unique. Plus le Rouble tombe, plus l’amortissement ultérieur sera faible parce que vous ne pouvez finalement que réduire ces investissements à zéro.

Le long étrange le capital n’est que de 275 millions d’euros. En 2014, une obligation convertible en circulation a même été entièrement remboursée (d’une valeur de 180 millions d’euros) sans avoir à émettre de nouvelles actions. Le reste est constitué d’un fonds de roulement (financement du commerce et créances fiscales). D’un autre côté, il y a une position de trésorerie plus importante. On peut donc dire qu’il s’agit d’un bilan très solide. La société peut prendre un battement et cela sera la raison pour laquelle en 2014 la société a décidé de maintenir le dividende pour 2013 à 1,45€ par action, plus que le bénéfice réel par action gagné (1,39€) cette année-là. Et cette année aussi, le dividende reste au même niveau relativement élevé.

Actif mondial

Nous aimerions que les entreprises ne dépendent pas d’une seule zone géographique. Et c’est en partie vrai dans ce cas. Le marché russe est et reste un risque parce qu’il est ici pour fournir une part relativement importante du chiffre d’affaires total de la (364 millions d’euros, soit plus de 25 % du chiffre d’affaires total en 2014). En outre, la société a sa base en Scandinavie. Pour Nokian, les marchés d’Europe du Nord et de l’Est sont les plus importants. Mais le marché des pneumatiques n’est organisé localement qu’en ce qui concerne le marché du remplacement. Avoir ses propres réseaux de détail est un avantage. Mais sur le marché des voitures neuves, Nokian doit également faire face aux principaux constructeurs automobiles mondiaux. Nokian ne peut y survivre qu’en agissant comme une marque premium, et elle réussit assez bien.

Politique de dividendes et bénéfice par action *

| 2005 | 2006 | 2007 | 2008 | 2009 | 2010 | 2011 | 2012 | 2013 | 2014 | |

| WPa | 0,70 | 0,88 | 1.37 | 1,12 | 0,47 | 1.34 | 2.39 | 2.52 | 1.39 | 1.56 |

| DPa | 0,23 | 0,31 | 0,50 | 0,40 | 0,40 | 0,65 | 1.20 | 1,45 | 1,45 | 1,45 |

Tableau 2.

Dans le tableau 2, nous avons inclus le bénéfice par action (WPA) et le dividende par action (dPA) au cours des 10 dernières années. Compte tenu des conditions du marché de ces dernières années, la ligne montrée ici est assez précise. 2009, l’année au cours de laquelle le Ouest a fermé la porte industrielle à cause de la crise du crédit pendant deux mois était une année moins mais toujours rentable. Les chiffres ne comprennent pas les déductions de conversion (entrées de dépréciation, qui, par exemple, s’élevaient à 0,56 euro par action en 2013). Ces types de déductions sont dictés par de nouvelles règles comptables. Ils n’affectent pas la situation de trésorerie de l’entreprise.

Cependant, nous trouvons un problème avec le taux de paiement élevé. Il est actuellement proche de 100%, et c’est beaucoup trop. Cependant, compte tenu de son bilan solide, il reste encore un peu à soutenir, et c’est surtout un signe de confiance de la direction dans le développement futur des bénéfices. Si les bénéfices reviennent dans les années à venir, nous aimerions que le pourcentage des prestations tombe à nouveau en dessous de 40 %. Nous préférons voir que l’entreprise est un profit et ensuite utiliser les capitaux propres supplémentaires pour plus de croissance. Le taux de prestations élevé de ce moment fait notre objectif d’une croissance des actions par action de 10 p. 100 ou plus difficile à atteindre.

Rentabilité des capitaux propres (REV) * En 11 ans, les chiffres REV suivants ont été obtenus par la société :

| 2005 | 2006 | 2007 | 2008 | 2009 | 2010 | 2011 | 2012 | 2013 | 2014 | |

| RÉV | 17,8% | 19,3% | 23,8% | 17,5 % | 7,3% | 17,4% | 25,6% | 24,0% | 13,3% | 12,9% |

Tableau 3.

* La base de notre analyse est la rentabilité des actions et la politique de dividendes. Nous ne corrigeons pas les chiffres du rapport annuel. que peut conduire à d’étranges choses non commerciales entrant dans les retours. Après tout, une entreprise publie une note finale nette et il peut également y avoir des cas ponctuels qui se produisent une fois mais ne disent rien sur sa propre entreprise à long terme.

Ratios et critères

C’ est une série merveilleuse. Notre demande est un REV de 12% et c’est plus que satisfait ici. Seulement pour cette année et l’année prochaine, les analystes sont relativement prudents. En raison des perspectives médiocres de l’économie russe, les analystes constatent une légère baisse du bénéfice par action cette année à 1,53€. Pour 2016, un retour à l’ancienne trajectoire de croissance sera prévu avec un bénéfice par action de 1,77€. Mais comme vous l’avez lu dans notre première partie, nous supposons que la situation en Russie est temporaire en ce qui concerne Nokian, et si elle se rétablit par la suite, c’est généralement une entreprise qui sera très ferme. et les évaluations actuelles peuvent s’avérer trop prudentes.

Les évaluations des analystes suggèrent que le VR tombera à 11,3 % en 2015, puis passera à 11,5 % en 2015. Mais un gain inconnu de seulement 3% par action est nécessaire pour ramener ces pourcentages au-dessus de 12% par an.

Fonds propres

La deuxième exigence était que les fonds propres par action augmentent d’au moins 10 % par an. La croissance historique dépasse 21% par an, bien au-dessus de notre objectif. Mais si une entreprise distribue la totalité de ses bénéfices, ce pourcentage ne sera évidemment pas atteint. Avec un dividende stable, les capitaux propres par action augmenteront au plus 5,3 % par an au cours des prochaines années. D’autre part, le rendement du dividende est de près de 5,4% à un taux actuel d’environ 27,00€, ce qui va certainement mettre un bas en dessous du prix. Les fonds propres par action étaient à la fin de l’année 2014 Incidemment 9,07€. Si le prix ne remonte jamais, alors avec le taux de croissance ci-dessus de 5,3%, vous devez attendre environ 21 ans avant que la valeur comptable de l’action atteigne le niveau de votre investissement. Chez SAP (une entreprise qui répond à nos critères de REV et de croissance de l’EVPA), nous vous avons facturé une période de 10 ans il y a quelque temps, moins de la moitié. Mais en attendant, vous recevrez un rendement de dividende de 5,4%. Y compris le dividende, la période de récupération est également d’environ 10 ans. La part est coûteuse sur la base de ce critère, mais le rendement élevé des dividendes et la perspective d’une reprise substantielle lorsque la Russie sort de la récession compensent largement cette situation.

Valeur future

Nous déterminons une valeur d’action de la manière suivante qui nous permet d’évaluer si l’entreprise est chère ou non aujourd’hui. Le ratio moyen des gains de prix (KW) (sur 5 ans) pour lequel la part dans le passé années depuis 2005 a été échangée s’élevant à 18,5. Pour d’autres entreprises, dont nous avons discuté plus tôt, comme Aalberts et Arcadis, ce chiffre est respectivement de 13,3 et 13,8. Le marché semble voir cette société comme un producteur relativement fort.

Le KW basé sur le bénéfice estimé pour 2015 s’élève à 17,3. Sur la base de la croissance attendue et historique de l’entreprise et de l’EvPA, un taux cible de 45,7€ peut être calculé. Dans notre modèle et calculée sur une base fondamentale, l’action peut être achetée pour n’importe quel prix jusqu’à €23,0 pour 2015 (pour 2016 la limite est de 26,5€). Et avec cela notre prochaine conclusion est : le prix de Nokian Renkaat est trop élevé pour acheter maintenant, mais pas trop élevé.

Position technique

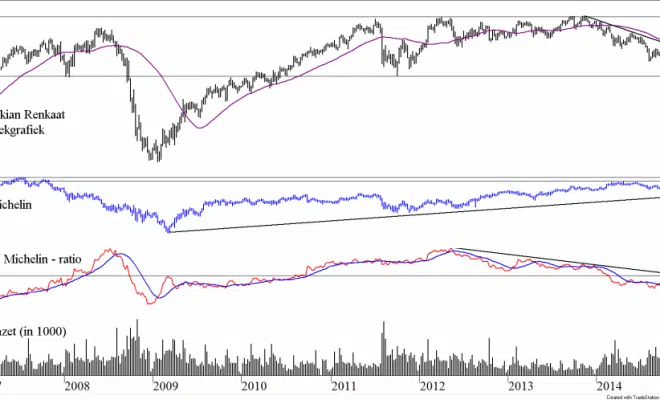

L’ essai final est la position technique réelle. Pour cela, nous nous référons à la figure 5 et à la figure 6. Dans la figure 5, nous avons un graphique pluriannuel (2002 — 2014) de l’évolution des prix de Nokian Renkaat inclus (tarifs hebdomadaires et en €). À titre de comparaison, nous avons également inclus dans le graphique (le graphique bleu) la tendance des prix du concurrent Michelin.

Ci-dessous, dans la figure 5, nous avons dessiné une force relative des deux.

Figure 5.

Avant 2008, le cours des actions de Nokian augmentait plus vite que celui de Michelin. Mais dans la crise de 2008, ce plomb a été complètement déborné. C’est normal dans ces types de phases, les petites bouchons sont moins liquides et obtiennent donc les plus gros succès. Après cela, le prix de Nokian s’est rétabli plus rapidement et l’arriéré depuis 2008 a été complètement éliminé en 2012. Mais les problèmes russes ont disparu de Michelin et ont ramené la performance relative de Nokian à la case 1. La récente reprise n’a pas changé cela non plus, et la tendance à la baisse de la vigueur relative du prix de Nokian à Michelin n’a pas encore été rompu.

En outre, n’ont pas encore été dit que le cours de Nokian est dans une tendance à la hausse à long terme. La seule bonne nouvelle est que la tendance à la baisse depuis 2013 s’est maintenant brisée dans un sens positif. Il est également positif que cette flambée s’est accompagnée d’un chiffre d’affaires important et que, lors de la consolidation ultérieure, les prix n’ont guère baissé, tandis que le chiffre d’affaires a chuté considérablement.

Le plus court terme

Figure 6.

Le tableau à court terme est très bien. Après la publication des chiffres annuels, qui semblent être très clairs sur le marché, le taux a bondi au-dessus de la ligne de tendance à la baisse à moyen terme et de la moyenne mobile de 200 jours (MA200). En plus de cela, un drapeau légèrement en baisse s’est développé en quelques semaines, le taux d’aide étant tombé à 25,1 euros. Il s’agit d’un niveau de soutien qui coïncide avec un certain nombre de résistances du passé, à la fois de 2014 et des années 2012 et antérieures. Avec cela, un court terme acheter signal donné qui est ensuite également confirmé. La route menant au sommet du tradingrange à long terme (38€) est ouverte. De plus, le dernier sommet à court terme de la semaine dernière a de nouveau frappé et le cours a encore baissé. Il est possible que l’aide de 25,10 euros soit appelée une deuxième fois, ce qui n’est qu’un meilleur point d’entrée.

Risques

Les risques pour cette entreprise peuvent maintenant être clairs. L’économie russe est importante pour Nokian. En outre, les coûts des matières premières (huile et caoutchouc) sont importants. et enfin, le marché des voitures et des camions est également important pour cette entreprise. Mais avec ces dernières, les perspectives sont bonnes, les ventes de voitures neuves augmentent dans toute l’Europe, et les ventes en Chine et aux États-Unis sont également encourageantes.

Conconclusion

Il s’agit d’une entreprise avec un grand potentiel à la hausse, surtout lorsque l’économie russe reprend. Cela peut prendre un certain temps, mais le la croissance sous-jacente dans le reste de l’entreprise est robuste et l’entreprise a une excellente position de bilan. Nous sommes favorables à l’achat, en particulier dans les modèles de valeur. Le prix a été inférieur à la limite d’achat fondamentalement calculée (23€) qui permet à l’entreprise d’être achetée sur n’importe quel signal d’achat technique.

La Haye, 27 mars 2015 Gijsbrecht K. van Dommelen Gestion des actifs Vladeracken

www.vladeracken.nl

Avertissement L’auteur est responsable de la politique d’investissement de Vladeracken BV, gestionnaire d’actifs agréé par l’AFM. Vladeracken investit et/ou a investi dans les titres discutés ici pour ses clients. Cette pièce n’est pas un conseil d’investissement. Quiconque investit ou souhaite investir dans les titres discutés ici et conformément à la méthodologie décrite ici le fera pour son propre compte et risque. Dans ce contexte, l’auteur et Vladeracken BV rejettent toute responsabilité quant au contenu de cette pièce. Les effets discutés sont sans risque.

la croissance sous-jacente dans le reste de l’entreprise est robuste et l’entreprise a une excellente position de bilan. Nous sommes favorables à l’achat, en particulier dans les modèles de valeur. Le prix a été inférieur à la limite d’achat fondamentalement calculée (23€) qui permet à l’entreprise d’être achetée sur n’importe quel signal d’achat technique.

La Haye, 27 mars 2015 Gijsbrecht K. van Dommelen Gestion des actifs Vladeracken

www.vladeracken.nl

Avertissement L’auteur est responsable de la politique d’investissement de Vladeracken BV, gestionnaire d’actifs agréé par l’AFM. Vladeracken investit et/ou a investi dans les titres discutés ici pour ses clients. Cette pièce n’est pas un conseil d’investissement. Quiconque investit ou souhaite investir dans les titres discutés ici et conformément à la méthodologie décrite ici le fera pour son propre compte et risque. Dans ce contexte, l’auteur et Vladeracken BV rejettent toute responsabilité quant au contenu de cette pièce. Les effets discutés ne sont pas